為什麼投資股票是累積資產最有力的方法?(圖片來源:Adobe stock)

- 用錢滾錢最好的金融工具

讀到這裡,說不定還是有些讀者無法跳脫「股票=恐怖的東西」這種傳統觀念。在我看來,投資股票是最適合用來累積個人財富的金融商品。

漫長的人生路,要活得開心愜意,就要有一些能長期支持我們生活所需的資產。這份資產的多寡,端看你我把賺來的錢擺在哪裡,或把這些錢變成什麼而定。

「資金該放在哪裡?該如何用錢滾錢?」的最佳解答,莫過於股票了。

像日本這樣的資本主義社會,我認為股票就是致富必備的門票。只要有了錢,財富上的自由度就會提高,可以把更多時間花在自己喜愛的事物上。

世上並不是所有東西都能用錢買到,但我認為八成的問題都可以花錢解決。我更深信本書所介紹的價值投資,最適合用來長期累積資產。

我從五歲起,就開始做定額存款。倘若現在的定存利息和當年一樣有7%錢或許可一直丟在銀行裡也無妨——用複利來操作這7%的話,十年後資產就會變成兩倍,二十年後就變成四倍(說得更準確一點,是在利息7.2%的情況下操作)。

然而,如今的存款利率,就連定存也只有0.001%,而且這種超低利率的狀況,今後看來還會持續下去,你我恐怕沒有「把錢存在銀行生利息」這個選項。

很多長輩都把現金留在手邊,形成一筆可觀的「衣櫃存款」。這樣做不僅在安全上有疑慮,現金的價值也會因為通貨膨脹而下降。而股票的優點,就是可以安全持有,也能有效對抗通膨,甚至還能領到配息。

以往,日本社會曾有過所謂的「土地神話」,民眾普遍相信「日本的地價會持續上漲」。這個神話大行其道的泡沫經濟時期,很多人都靠著投資不動產而致富,就像前面介紹過的那位泡沫紳士一樣。

然而,如今這則神話早已破滅。除了部分都會區之外,地方城市的地價已大不如前。此刻,日本社會的人口開始減少,空屋增加成為一大問題。就長期而言,所有不動產都不可能持續上漲。

其實不動產只要持有,就要付「固定資產稅」;而股票只要不賣出,就不需要繳稅。況且股票採取所謂的「分離課稅」,不論賣出後獲利10萬日元還是1億日元,在日本要適用的稅率都是20.315%。萬一認賠賣出,當然就不必繳稅。

投資不動產的一大缺點,就是它的「流動性」比股票低。「不動產市場」並不如股市開放,買方開出期望售價後,要等到願意接受的買家出現,有時可能需要花上好一段時間。要是望穿秋水,仍等不到有緣人來接手,那就只有含淚降價,直到有望賣出為止。

況且不動產在買、賣時,都要支付高額仲介費。在日本,出售4,000萬以上的不動產時,仲介費就是成交價×3%+6萬日元(+消費稅)。以出售一戶4,000萬的住宅大樓為例,仲介費將高達138萬6,000日元。

反觀股票則是只要求售,馬上能找到買家,所以隨時可以變現,流動性高,是投資股票的一大優勢。若透過網路券商下單,手續費更只要幾百日元。

有些人會為了對抗通膨,而持續少量買進黃金。可是,這也很難構成各位不投資股票的理由。其實我目前也持有一些黃金和白金的現貨,雖然它們可以對抗通膨,但黃金等現貨資產不會孳息,也沒有配息,因此無從運用複利的優勢,是一大缺點。

- 「越早投資越好」的兩大原因

若要投資股票,最好盡早進場。原因有二:

第一個原因,是因為從過去的歷史脈絡看來,股價一直在持續上漲。據說投資股票的「期望報酬率」約為7%,越早開始投資,越能充分運用複利的威力,在累積財富上相當有利。

光就日經平均股價指數來看,在泡沫經濟瓦解之後,股價似乎呈現動盪局面,但這其實有一部分是因為投資人調整投資組合的時機不妥,或投資操作缺乏連續性所致。

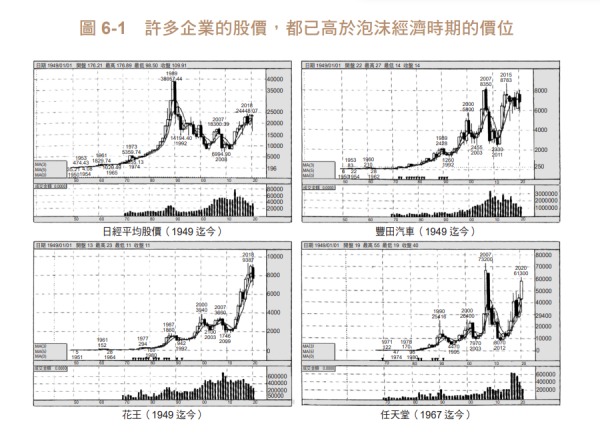

截至1989年為止,日本的股價漲勢太猛,使得後來股價出現反動,恐怕也是大盤呈現動盪局面的原因之一(自1949年起的四十年間,日經平均股價飆漲了221倍)。

儘管日經平均指數尚未超越泡沫經濟時期的最高點,但就個股來看,已有多檔打破了泡沫經濟時期所創下的股價記錄。

美國股市一路向上的走勢相當顯著,堪稱是一目瞭然。一般認為,日經平均指數容易上下震盪,是因為日本股市外資買賣佔比偏高的緣故。

當自己國家的經濟情勢惡化時,這些外資就會開始出售自己在其他國家投資的股票。此時匯市容易出現日元升值的局面,這對外資而言是一項利多——因為即使賣股,也不太會出現虧損,所以他們比較願意放手賣出持股。

(采實文化提供)

(采實文化提供)

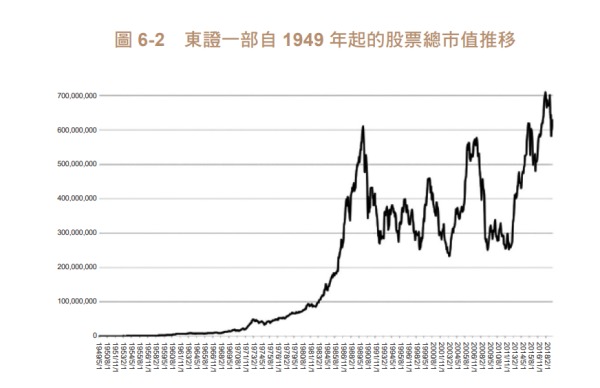

儘管日本股市看來震盪劇烈,但整體的總市值大致是呈現上漲趨勢。就算只看最近這十年,在金融風暴過後的股價低檔期,也就是2010年底,日本股市的總市值為310兆日元;十年後(2020年10月18日),總市值已大漲兩倍以上,來到640兆日元。

其實也沒什麼好隱瞞的,我太太就是個把股票當副業的投資人。她在2006年時,就以200萬日元的本金進場,開始投資股票。

隔年,也就是2007年時,美國發生了次貸風暴;2008年時,又有金融海嘯作亂。因此她這三年的投資績效都是負值,資金甚至還一度銳減到只剩近40萬日元。

當時,我太太覺得很煩惱。但她聽了我「最好繼續投資股票」的建議之後,決定不屈不撓,持續征戰股海。結果現在她的股票資產,已經突破了1億日元大關。

不管從什麼時候開始進場投資,都要堅持下去,不因為投資失利而黯然退場,最後一定能看到成果——我太太就是一個很好的例子。

所以,如果各位對投資股票稍有一點興趣的話,毋需為了等待時機成熟而裹足不前。擇日不如撞日,各位心血來潮的那一天,就該開始投入股市。

我會勸大家應該盡早投入股市,還有另一個原因,那就是都需要花時間累積經驗。這個特性,其實和從事體育活動很相似。

高中時代曾打進甲子園錦標賽,後來進入職棒大放異彩的選手,大多數都打過少棒,從小就開始投球、揮棒。足球和花式溜冰選手,情況也都差不多。

其實投資股票也和這些體育項目一樣,需要透過經驗的累積,來磨鍊投資技巧,所以越早開始越有利。

像我這樣從學生時期就開始接觸股票,是最理想的狀態。據說在美國,家長有「送股票給孩子當生日禮物」的文化。如果各位有子女,不妨考慮送股票給他們,或用股東優惠券帶他們到餐廳吃美食,讓他們對投資股票有興趣、會留意。

股市和體育活動有一個很大的差異,那就是新手、業餘玩家和職業人士,全都在同一個賽場上競爭。在體壇上,讓新手、業餘玩家和職業選手同場較勁,是很不尋常的情況。

社區棒球隊對上高中勁旅,或是高中校隊與職棒選手捉對廝殺,結果想必已很能預期(但足球例外,偶爾會出現大學生踢贏J1等職業球隊的情況)。

然而,在股市當中,包括新手在內的一般投資大眾,也就是所謂的業餘玩家,天天都要和法人、投信等專業操盤手,在同一個戰場上較勁。

正因如此,股市新手更要趁早累積經驗,發揮散戶的優勢,鎖定專業操盤手無暇顧及的價值投資等缺口,進場投資。

- 退休後才進場,投資最危險

最危險的投資操作,就是退休後才匆忙進場買股。

過去專心投入工作,沒有任何股票投資經驗的人,為了多賺一些老本,就貿然將鉅資投入股市,恐怕會在股市裡重摔一跤。

連東南西北都還搞不清楚的時候,投資人大多逃不過賠錢的命運。這時要是不幸把退休金虧掉了一大半,恐怕就會落得晚景淒涼的下場。

如今已是所謂的「人生百年時代」,就算六十歲申請退休,人生下半場也還有四十年。所以更該趁早開始投資股票,別等到退休後才匆忙進場。要是到退休前都還沒有投資經驗,建議各位不妨先從那些和日經平均指數,或美國「標普五百」連動的指數型基金開始操作。

在熟悉投資操作,建立自己的投資風格之前,應避免操作「信用交易」。我個人一直以來,都是用自有資金進行「現貨交易」。

所謂的信用交易,就是投資人可向券商融資,用小額本金去操作高出本金兩、三倍的交易。如果操作得宜,這種交易的獲利的確相當可觀。可是,它的風險很高,萬一投資失利,最糟甚至可能讓人破產。

我從國中時就常進出證券公司,當年就曾看過好幾個因為操作信用交易而爆出鉅額虧損,最後當事人銷聲匿跡的案例。所以,我對信用交易的態度,比其他散戶更加審慎保守。

我至今都還忘不了當年那個衣衫襤褸的老太太。當我還拿著敝帚自珍的四十萬日元,煩惱著該買哪一檔股票時,她竟走到營業員窗口,說聲「幫我掛日活一萬股買進」就下單了。

她口中的日活(NIKKATSU),是日本歷史最悠久的電影製作、發行商。旗下的「日活浪漫情色」系列,也曾紅極一時。當時它的股價約莫是兩百塊上下,買一萬股需要拿出兩百萬日元。在我少不更事的心靈裡,只留下「這個老太太還真是人不可貌相,原來她是個有錢人啊!」的詫異。

可是,後來不出幾年,她就破產了。證券公司員工表示,據說她的股票資產曾多達數億日元之譜,但後來因為操作信用交易失利,竟把那些資產和她住的房子,全都輸得精光。

如果買賣的是股票現貨,就算股價再怎麼雪崩式下跌,賣出手中的持股,至少還能拿回一點錢。買賣之間固然會有一些虧損。但只要公司不倒,股價就不會跌到負值。

不碰信用交易,從些許本金開始,以現金交易的方式投入股市。經過再三買進、賣出,腳踏實地的花時間累積投資經驗後,靠價值投資法躋身「億萬富翁」之列,我認為並非不可能。

- 太太和媽媽都靠投資股票累積出上億身家

我沒上過班,就連計時人員都沒當過,也就是毫無社會經驗可言。

「欠缺社會經驗」這件事,對於一個投資人而言,我認為是負面的。為了儘可能彌補這項缺陷,我會到圖書館去借書來讀,或是有空就到街上逛逛,提醒自己要多留意大街小巷裡的細微變化。

走一趟家電量販店,更是能讓我待上一整天——不只是因為我喜歡這些家店,更因為這裡滿地都是網路上蒐集不到的即時資訊和投資靈感,俯拾皆是;跟著太太出門逛街採買,說不定就可以發現一些新鮮事,所以要我陪著逛上四、五個小時也無妨。

出門逛街採買時,我不只會觀察店裡陳列的品項,還會瞧瞧上門消費的是哪些顧客。碰到女性顧客特別多的店家,後續我就會再查詢這家企業是不是上市公司——因為女性在消費方面,對好壞的判斷往往比男士們更嚴謹,所以眾多女性顧客願意上門消費的店家,成長潛力可期。

兼差投資的上班族股民,可說是天天都在累積社會經驗。就這一層涵義而言,他們在投資上,其實比我這種全職投資人更有利。

至少上班族股民對自己服務的企業,應該會比外部人士更瞭解;對於競爭同業或客戶的狀況,也能蒐集到更多資訊。而從這些資訊當中找到投資靈感的案例,應該不在少數。

以1999年到2000年的網路泡沫期為例,當時光通信(東證一部.9435)公司在各地開設行動電話經銷門市「HIT SHOP」,展店速度飛快,業務規模和股價都一路攀升。

據說最早發現這檔個股值得買進的,並不是投資人,而是房仲——當時有房仲業者覺得狐疑,心想:「最近老是聽到『HIT SHOP』這個新承租人,它究竟是何方神聖?」後來才有眼明手快的人進場投資。

如果發現自己服務的公司在成長,獲利也在增加,但薪水的漲幅卻不如人意時,買進自家公司的股票,也是為自己加薪的方法之一。

日本的上市公司員工,多半可加入公司的員工持股會,每月提撥一定金額,以低於市價二到五成的價位,買進自家公司股票。即使薪水在公司成長過程中漲幅有限,只要業績蒸蒸日上,股價隨之翻揚,我們不僅能拿到資本利得(賣股所賺的價差),還能坐領股利。

買進一家公司的股票,就等於是要當企業的老闆。尤其購買自家公司股票,當了自己任職企業的老闆之後,個人的利害便與企業一致,想必就能更認真地投入工作。

若能以這樣的工作態度贏得肯定,應該就能升職加薪。接著再用多出來的薪水,加碼買進自家公司的股票即可。

說到家庭主婦投資股票,我媽媽曾有過以下這樣的成功案例:

我媽媽原先並沒有投資股票,是因為看到我這個兒子投資,她才動了投入股市的念頭,並自2001年起開始投資。她的本金,是她省吃儉用積攢下來的私房錢,以往都藏在收進櫥櫃的棉被裡。

投資了三、四年之後,有一天,我媽從網路新聞上,看到「卑彌呼」(HIMIKO)這個品牌推出了新的鞋款。這款鞋子的鞋墊當中,加入了一種「水樣液」(像水的液體),會依腳的動作變化流動,達到按摩腳底的效果。

我媽突然福至心靈,覺得「這個鞋款,說不定會很受到那些工作時要久站的粉領族歡迎」,便隨即買進了卑彌呼的股票。後來,卑彌呼的股價上漲了近四倍之多,讓她在賣出持股後,一口氣賺了近六百日元。

我太太也曾有過類似的經驗。媽媽這種女性特有的直覺,能幫助她從自己實際用過聽過的商品、服務當中,找出「這個會紅!股價應該會跟著漲」的個股,而且實際買股後,還真的應聲大漲。

其實家庭主婦幾乎天天都要買東買西,而她們從生活周遭的熱銷商品當中,找到投資靈感的案例,我想應該不在少數。

這種神乎其技的操作,我這種理論派投資人絕對學不來。如今,我媽媽也和我太太一樣,坐擁上億日元的股票資產。她們兩個也是經常交換投資消息、互通資訊有無的股友。卑彌呼這檔股票,所幸她們讓我搭了便車,我才能跟著獲利。

其實我一直到最近,才有機會透過線下聚會和其他散戶交流,以前根本很少碰到可以聊股票的人,所以媽媽和太太的消息,對我來說簡直是彌足珍貴。她們有我欠缺的女性觀點,而媽媽這種和我不同年代的長輩,意見也有不少值得參考之處。

身為學生股友的前輩,我很推薦各位準備求職的同學們投資股票。我個人沒有上過班,但做個股的投資分析,能從中窺見很多企業的本質,而這些資訊,往往是從徵才資料或實習當中看不到的。

既然要找工作上班,當然就想找個未來也可望穩定成長的公司。只要是上市公司,就可以透過閱讀四季報和決算簡訊,來瞭解該公司一路走來的成長軌跡。建議各位不妨試著從中看清自己想去的公司,在營收、獲利和資產等方面有沒有成長。

在有價證券報告書當中,會列出員工的「平均年資」。平均年資偏短,僅有約三、四年的公司,就有可能是勞動環境惡劣的血汗企業。這種公司就算起薪稍高,進去之後可能也會因為工作太辛苦,而讓人想馬上辭職。

同時,各位也可以從員工的平均年齡和薪資當中,勾勒出更具體的印象,想像自己「要在這家公司服務多久,就可領到多少薪資,所以很值得投資」等。

本文整理、節錄自股千(kabu1000)《全職存股,不上班10萬變1億:日本傳奇股民投資「划算股」,資產翻千倍的不工作投資術》一書,文章僅代表作者個人立場和觀點。由采實文化授權轉載,欲閱讀完整作品,歡迎參考原書。

責任編輯:皇輔 来源:采實文化

短网址: 版權所有,任何形式轉載需本站授權許可。嚴禁建立鏡像網站。

【誠徵榮譽會員】溪流能夠匯成大海,小善可以成就大愛。我們向全球華人誠意徵集萬名榮譽會員:每位榮譽會員每年只需支付一份訂閱費用,成為《看中國》網站的榮譽會員,就可以助力我們突破審查與封鎖,向至少10000位中國大陸同胞奉上獨立真實的關鍵資訊, 在危難時刻向他們發出預警,救他們於大瘟疫與其它社會危難之中。