【看中国2022年10月5日讯】最近,人们都在说,美联储加息这么猛、这么狠,是为了遏制通胀。

其实,纯粹地提高利率,并不能遏制通胀。

我们知道,美元基准利率,从年初的0-0.25%利率,迅速变到如今的3%-3.25%,金融市场都觉得紧缩得不能再紧缩了。可你知道么?同为G20国家,在有些国家看来,美国加息的过程,那叫一个扭捏作态——人家俄罗斯,跟着美联储,直接将利率从8.5%提高到20%;

阿根廷更猛,跟着美联储,从40%的基准利率加起,现在已经一路涨到了70%;

更不必说土耳其,从2020年下半年就开始提高基准利率,一路将利率提高到最高的17%;

加息这么高、这么猛,这些国家的通胀率一定都被压低到负值了吧?

事实真相咋说呢?

是的,它们的通胀率都在两位数,而且土耳其和阿根廷的通胀率,更是都在80%附近,不见下降。另外强调一下,这还都是各自的官方统计数据呢!

为什么连阿根廷70%的超高利率,都不能压制该国的通货膨胀?

没啥,随便查看一个阿根廷比索的货币供应量就知道了。

虽然说利率是提高了,但就从2019年底到现在,阿根廷比索的广义货币M2供应量,从2.1万亿暴涨到9.4万亿,你说通胀不通胀?从2022年1月份到8月份,半年时间M2供应量就从7.5万亿暴涨到9.4万亿,一边提高利率,一边拼命撒钱放水,你说通胀不通胀?

简单说,只提高利率,而不严控货币供应增速,所谓的“控制通胀”,就是在作秀。

那,我们来看看,美联储是不是也在作秀呢?

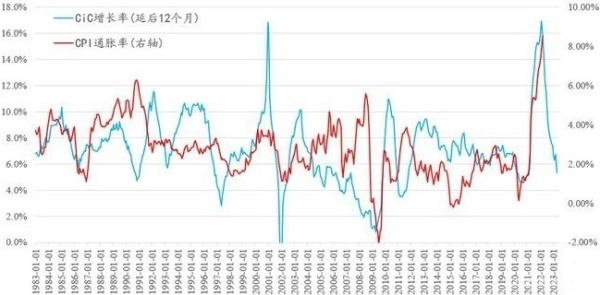

在以往曾经讨论过几次,美国的一系列公开货币数据中,与通货膨胀率关系最密切的,是流通中货币(Currency in Circulation,CiC)的增速。根据弗里德曼等人对于美国百年通胀和货币供应历史的研究,一般在货币高速增发12-24个月之后,美国会出现相应的通货膨胀。

历史数据可以明显看出,美国的通货膨胀率,与CiC的年化增速有着密切的关系。通过对资产负债表的处理,美联储大致可以控制流通中货币的供应量,所以,CiC的增速,才真正代表了美联储到底有没有在认真控制通胀。

显然,2020年美国疫情爆发之前,CiC增速维持在5%左右,疫情爆发后,为维持美国金融系统的流动性,美联储拼命放松CiC的闸门,流通中货币增速一路飞涨,最高达到了17%。

美国流通中货币增长率与CPI通胀率的关系(网络图片)

但是,从2021年初美国渡过疫情初期的危机之后,CiC增速就开始迅速下降,特别是2022年初以来,CiC的增速在低位仍然持续下降——实际上,自2022年5月份以来,CiC的绝对值就已经基本维持不变,增速也一路下滑到了最近的低于4%。

这已经是最近10年来的最低增速了。

所以,从CiC增速上来看,这一次美联储控制通胀,是认真的,也是努力的,只是时间点还没到而已。

根据对过去40年的历史数据观察以及对美联储操作思路的逻辑梳理,如果不出意外的话,美国的CiC增速,还将继续下滑,甚至下降到0附近也不是没有可能,直到美国通货膨胀率出现明显下降,CiC增速才可能会止跌回升。

不过,这里要强调的是,考虑弗里德曼的货币供应-通胀延迟反应,再叠加俄乌战争影响、全球供应链扰动之后,现在的CIC低增速,若要反映到通膨率的下降上,至少也是12个月之后的情况了。也就是说,纯粹从货币供应增速引发通胀这个角度考虑,美国通货膨胀率的明显下降,至少也要等到明年三或者四季度。

在中期之内(1-2年),对于美联储控制通胀的能力,应该是很相信的,就是看他有没有意愿罢了。