【看中国2020年11月14日讯】眼下,中国上下都在想办法促消费。

不过,消费的主动权掌握在老百姓手里,单方面的刺激手段要想收获理想的效果,还需看国人意愿如何。

从目前来看,很多人似乎并不如想象中那般愿意花钱,只因每个月的房贷和房租是一笔不小的开支。也正因如此,不少市场观察者一再呼吁:要想居民消费,先死死摁住房价。

这话看上去好像没什么问题,可若是仔细推敲,你会发现情况远没有那么简单。

一 高房价对于消费的影响机制

首先必须明确的是,高房价对于消费的确存在“挤出效应”。

相信很多人对此都深有体会,尤其是那些在北上广深等大城市奋斗的人,收入可能并不算低,但他们每个月拿到薪水后的第一件事就是要把房贷和房租交掉,有些年轻人不仅要还月供,还得时刻想着什么时候能把欠亲戚朋友的钱也还上。当老百姓的可支配收入中,有相当数量的钱用于按揭或者交房租,可以用来消费的钱自然就少了,甚至不得不节衣缩食、省吃俭用。

这便是“挤出效应”的大体逻辑,它将至少从以下三个方面挤占人们的消费空间:

其一,绝大多数想要购房的年轻人都得动用父母的积蓄,甚至要依靠“六个钱包”才能将首付款凑齐,等于购房者自己消费被抑制的同时,还让参与出资的老人们被迫减少日常开支;

其二,高房价往往伴随着高房租,无形中也加重了租房者的压力;

其三,对于没有房产的人来说,房价若是持续上涨,势必会加剧他们对未来预期的不确定性,为了对抗这种不确定性,他们很可能会将购房计划提前,减少当期消费,把更多的钱存起来用于买房,这相当于一种“预防性储蓄”。

然而换个角度看,房子并非只是一个居住的场所,它更是复杂的各种社会、经济乃至政治关系的交织点,因此除了商品属性之外,还具有财产、投资等一系列属性,是一个集多种功能于一身的“综合体”。

既然具有投资属性,那么资产价格的上涨势必会增加房产所有者的身家财富,这便是房价波动带来的“财富效应”。

事实上,自1998年楼市政策松动以来,随着住房制度改革的日益深入与城镇化的狂飙猛进,中国商品房时代正式开启,房地产的“黄金十年”降临;而2008年国际金融危机后,接二连三的政策利好再度将房地产带入“白银十年”。在此期间,无数人因房价的疯涨而改变了财富地位——甭管是不是炒房,但凡在1998~2014年间购买了多套房的人,都收获了极为可观的财富,甚至实现了阶层的跃迁。

财富增加,对于消费当然是正向刺激。例如,房产所有者可以通过出租或售卖房屋,抑或是将升值的住房抵押给机构来换取更多的流动性资金,从而增加自身的消费能力。考虑到住房流动性较差,财富增量往往难以短期内迅速变现,在没见到“活钱”之前,“财富效应”的红利并不能从根本上得到兑现。可即便如此,房价的上涨依然会让房产所有者对于家庭未来财富的持续增值充满期待,即所谓的“财富幻觉”,同样会让有房的人消费热情高涨,敢于花销。

不过在现实生活中,大概只有投资多套房产的人才有资格享受这种财富效应带来的红利,那些只有一套刚性自住房或者没有房产的人却很可能与此无缘。

值得注意的是,这种“财富效应”虽然会利好房产所有者的消费扩大,但却不利于那些没有房产的人。原因在于,“财富效应”放大了有房者的身家财富,却也导致无房者财富缩水,相当于财富的重新分配,不仅会让更多的人成为“房奴”,还会显著拉大居民收入差距。按照经济学原理,高收入人群的日常消费水平已经基本得到满足,边际消费倾向会趋于减少,此时他们的财富虽然有大幅度增值,但体现在消费上的可能并不明显;而中低收入群体的边际消费倾向理应更强,但却因为财富缩水而在花钱时瞻前顾后。

除了上述种种之外,上涨的房价还会带动商品房销售面积的快速增加,致使与商品房相关的商品销售额增速上升,如家具、家用电器和建筑装潢,这三类作为住房销售后的衍生性消费需求,和房地产销售增速存在明显的正相关,但二者有2-6个月的滞后期,这正是购房后装修的时间段。侧面反映出,楼市的繁荣可以带动周边行业消费规模的扩大。

以上便是高房价对居民消费的影响机理,既有正向的,也有负向的。而最终房价上涨影响居民消费的效果如何,关键还是在于“挤出效应”和“财富效应”两股力量的比较。

二 “挤出效应”大还是“财富效应”大?

回溯历史不难发现,中国整体房价走势与消费的关系,在2008年前后发生了明显的改变——2008年刚好是国际金融危机过后楼市“白银十年”的起始时间。

我们不妨从数据中寻找答案。

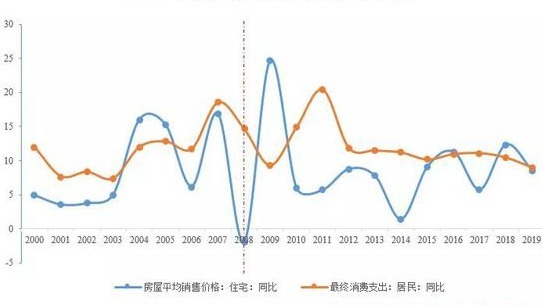

总的来说,2008年以前居民消费支出与平均房价同比变化方向整体表现一致,而在2008年以后,消费支出同比开始表现出与房价的负相关关系(下图)。其中,2008-2009年房价快速上涨,在此期间消费被抑制;2009-2010年房价上涨放缓,消费有复苏迹象;此后多年,二者走势依旧呈相反态势。这便意味着,2008年以前的房价上涨主要表现为“财富效应”,而2008年以后则是“挤出效应”日渐超过“财富效应”,并占据主导。

房价与居民消费同比走势百分比变化(数据来源:苏宁金融研究院)

之所以会有这样的局面,主要原因有三:

一是在于房价水平。拥有投资品属性的房产,由于初始价格较低,早期投资收益率极高,此时持有者能明显感受到资产的增厚,消费意愿自然会提升,这就是“财富效应”的最佳诠释。但后来随着房产价格的升高,投资回报趋于递减,对于消费的刺激也大不如前,甚至开始抑制多数人的消费,故而在整个社会层面表现为明显的“挤出效应”。

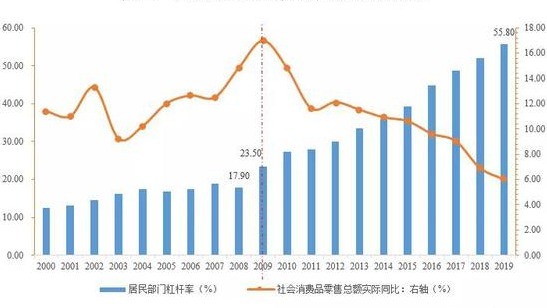

二是在于居民杠杆率。自2008年以来,中国居民部门杠杆率呈现出快速攀升趋势,短短11年就从18%升至55.8%(2019年),到了2020年第二季度更是直逼60%。这当中,个人购房贷款成为居民部门债务增长的主要力量,特别是2014年下半年以来,新增购房贷款对新增居民负债的贡献率高达60%,直接造成了消费增长动力不足,并掣肘了居民消费潜力的释放(见下图)。

居民杠杆率与社会消费品零售总额同比走势变化(数据来源:苏宁金融研究院)

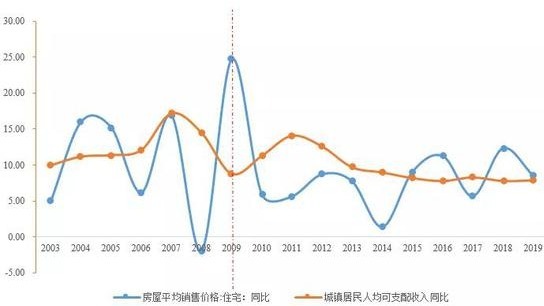

三是在于房价与收入的增速对比。理论上讲,当收入增速明显高于房价增速时,即便房价继续上涨,人们对于未来的预期也会呈乐观态度,并不会因此就不敢花钱,这时候房价与消费依旧正相关;而当房价急速上涨超过收入增速,人们的心理预期就容易发生改变。从实际情况来看,同样是在2008年,出现了房价增速大幅度高于收入增速,后续的2015-2016年、2018-2019年皆是如此,其间居民消费增速整体都表现为下滑;虽然2004-2005年房价增速也超过了收入,但由于当时房价整体水平处于低位,对民众消费信心的影响并不大(见图4)。

房价与收入同比增速走势百分比变化(数据来源:苏宁金融研究院)

三 房价下跌就能促进消费吗?

至此可能有人会问:如果让房子降价,是不是就能释放居民的消费潜力了呢?

恐怕未必!表面上看,房价降下来了,老百姓用于购房的支出缩减了,自然就能在其他方面多花销,然而,实际情况很可能是房价的下跌反倒抑制了消费,理由有三:

一来,由于房产具有投资属性,且前些年房价的持续上涨让很多人都认定了房产是最为保值增值的手段,再加上中国“买房才是安居”的固有观念,使得中国家庭早已同房产深度绑定。

根据中国家庭金融调查与研究中心的数据,目前中国城市家庭住房资产占总资产比例约为七成,佐证了房产在中国家庭财富中的重要性以及家庭对房产的依赖。可是从资产配置的角度来说,这种现象并非好事。因为不动产的流动性差已是众所周知,当家庭出现大额资金需求时,很难在短时间变现,快速解决资金需求。更有甚者,一旦房价下跌,房产贬值,便会直接让家庭财富蒙受缩水的损失,结果很可能就是抑制消费。

二来,对民众消费能力造成直接挤压的并非房价本身,而是长期高额的负债。在中国,房产按揭还款的期限往往长达10~30年,每个月都要定期偿还几千甚至数万元不等,而这些并不会因为房价下跌就有所改变。不仅如此,一旦房价大幅度下跌,导致房子本身的价值不足以抵扣银行贷款,后续很可能还会涉及到补差价甚至回收、拍卖等一系列繁琐流程,在让购房者蒙受损失的同时,还牵扯了大量的时间和精力,提高消费意愿自然无从谈起。

三来,楼市的繁荣可以带动周边行业消费规模的扩大,但若是房价大面积下跌,很可能会冲击到周边行业,家具、家用电器、建筑装潢等房产衍生性消费需求都会因此而遭受重创,进而抑制消费规模的扩张。

除了上述种种之外,中国现行的土地财政与银行信贷体系都很难承受房价的大幅度下跌,如果贸然压低房价,甚至有引发系统性金融风险的危机,届时整个国民经济都将遭受波及,后果不堪设想。

正因如此,房价的大涨与大跌都算不得是最佳态势。学界有不少学者曾建议,房价应该像CPI一样平稳增长才是比较健康的状况。不过,这需要我们在楼市调控方面进行更加科学、健全、完善的调控机制。

四 结语

好在“房住不炒”的理念正在持续深入人心,而房子的居住属性也开始逐渐超越其投资属性。可以预见的未来是,随着楼市狂热的逐渐褪去,房价将会向理性回归,于购房人群与扩大消费来说都是振奋人心的事情。

未来,我们需要着力解决高房价造成的一系列负面影响,包括抑制消费、掣肘制造业、挤压人才等等,并健全相关调控机制,使房价和城市竞争力相互协调。同时,要真正扩大居民可支配收入,完善社会保障体系和公共服务,减轻百姓在教育、医疗、养老等方面的负担,进而解决民众消费的后顾之忧,以此来推动消费市场的提振。

当然,对于我们自己来说,应该学会将自身资产更为合理、更加多元化地加以配置,并通过不断提升自身知识储备、业务水平与各方面能力等途径来实现自己与财富的增值,从而确保未来能够获得更多的收入报酬,以应对来自外界的各种挑战。