【看中國2022年12月23日訊】美聯儲對於通脹的看法,其實基本上算是「明牌」。但很多時候,市場的解讀,卻大相逕庭。

我們先來看11月30日鮑威爾的講話。這是在12月美聯儲議息會議之前的最後一次講話,主題是討論美國的通脹前景,以及美國經濟和貨幣政策的方向。

講話一開篇,鮑威爾就說,要給大家提供一份「恢復美國經濟價格穩定進展的報告」——你看,咱普通人說「控制通脹」這個簡單的詞兒,在鮑威爾這裡,硬生生變成了「恢復美國經濟,價格穩定進展」這麼一長串的詞彙,這就是典型政治話術。

什麼叫做「政治話術」?

所謂政治話術,就是聽眾聽起來很舒服,很激動,但實際上卻沒有啥真正意義,真實的做法甚至是和講話內容相反的那種語言。不客氣一點兒說,大家所聽到的各國政府發言,可能有1/3以上的名詞,都是政治詞彙——當然,在某些國家領導人的講話中,可能80%甚至90%以上的名詞,都是政治話術。

就金融市場而言,毫無疑問,美聯儲是最會講政治話術的。

面對通脹,鮑威爾將自己和同事,都代入到美國困難群眾的處境,「我和我的同事切身地意識到了高通脹正在造成重大的困難,使預算緊張而薪水的購買力也變得吃緊。」

別逗了,鮑威爾和他的同事,你去查查他們的收入和財富水平,現在美國的通脹,對他們的生活根本沒多少影響,但政客們不管自己如何搞特供,如何與普通人生活隔離,但在所有的講話中,總是要強調自己與民同苦,深切體驗民生之多艱,這就是政治話術。

接下來鮑威爾說,「保持價格穩定是美聯儲的責任,也是我們經濟的基石。沒有價格穩定,經濟對任何人都無濟於事。」

這句話強調了美聯儲的加息,是國會賦予的責任,也是管理經濟的基礎。

在接下來的內容中,鮑威爾承認目前美國通脹率過高,強調說美聯儲主要關心的是核心PCE通脹(剔除食品和能源之後的通脹指數),進一步地,他還將美國的核心通脹分為三個部分來進行討論:

核心商品通脹率;住房服務通脹率;住房以外的核心服務通脹率。

下面的圖表,就是鮑威爾用來說明美國通脹發展趨勢的圖表。

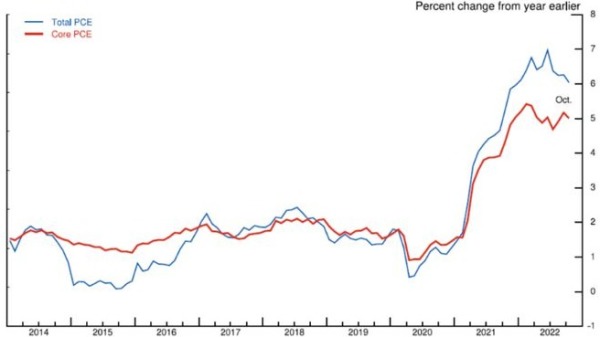

第一幅圖,藍線是總的PCE指數通脹率,而紅線即為核心PCE指數通脹率。

美國總體PCE指數與核心PCE指數通脹率對比(來源:美國經濟分析局、勞動統計署)

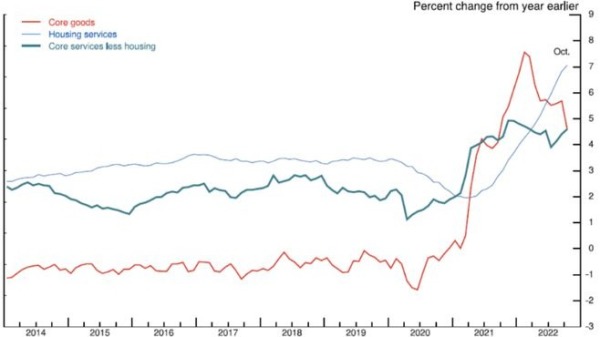

第二幅圖中,紅線是核心商品通脹率,藍線是房屋租金通脹率,而暗綠線則是除房租之外的核心服務通脹率。

美國核心商品通脹率組成成分的通脹率(來源:美國經濟分析局、勞動統計署)

上圖可以明顯看出,核心商品通脹率已經開始明顯下降,除房租之外的核心服務通脹也開始基本保持穩定,只有房租的通脹率仍然在一路飆升……

按照鮑威爾的說法,過去一年多里美國核心商品通脹率飆升,原因在於「異常強勁的需求碰上了疫情導致的供應破壞」,跟美聯儲在2020年一年狂印過去200年印鈔總和一點兒關係都沒有,而且隨著「供應鏈問題現在正在緩和」,「燃料和非燃料進口價格都有所下降」,這個分項已經不必太擔心。

房租通脹現在是大麻煩。

但是,「在通脹的轉折點,住房通脹往往會滯後於其他價格,因為租約重置的速度較慢」,意思是說,美國的房價已經開始下降,房租最終也會下降,但可能需要到明年的某個時點了。

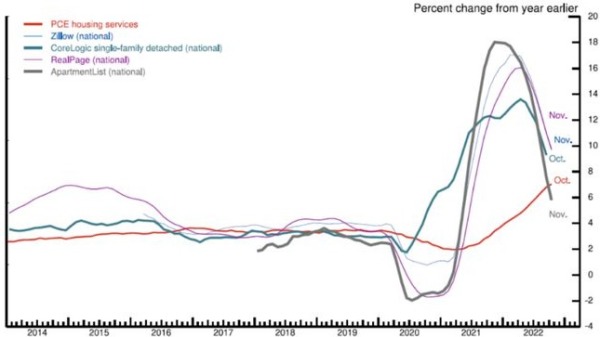

下圖中的紅線,是PCE指數中的住房服務(房租)通脹,而藍線則是全美國最大的網上房產和房租估價公司Zillow網站統計的全美房租年化增長率,暗綠線則是全美最大的住宅物業服務提供商Corelogic的全美獨戶房屋租金年化變動,紫線是房屋出租物業管理軟體Realpage所顯示的全美租金年化變動,而灰線則是最大的公寓租賃網站Apartmentlist的全美公寓租金指數的年化變動情況——很顯然,所有這些數據都已經明確指示,美國的房屋年化租金增長率迅速下滑。

美國PCE指數中的住房服務(房租)通脹情況(來源:美國經濟分析局、勞動統計署)

因為美聯儲提高利率對於居民房屋抵押貸款影響深遠,而抵押貸款又直接與美國房價相關。鮑威爾這段話的意思,就是誇耀美聯儲過去幾次加息,讓美國的房地產上漲趨勢掉頭,房租通脹率也在迅速下降,所以,美國的住房服務價格很快也會在明年明顯下降。

接下來,鮑威爾重點開始討論除房租之外的核心服務通脹,這包括從醫療保健和教育,再到理髮和招待之類的廣泛服務,鮑威爾強調說,「由於工資構成了提供這些服務的最大成本,勞動力市場是理解這一類別通脹的關鍵。」

鮑威爾承認,美國勞動力市場參與率不及疫情爆發之前:一部分的參與率缺口反映了那些因為患有新冠肺炎或遭受「長新冠」困擾而仍未加入勞動力大軍的工人,但美聯儲經濟學家最近的研究發現,參與率的缺口現在主要是由於超額退休。因為新冠肺炎對老年人的生活和健康構成了極大的威脅……此外,在疫情的頭兩年,股票市場的收益和房價的上漲促進了財富的增加,可能有助於一些人提前退休。

你看看,為啥有這麼多超額退休,是因為房價和股價上漲。

因為需要招募的工人遠遠多於市場上的供應,所以美國當前階段存在著超量的職位空缺,這導致了美國人的工資持續上漲,而這正是美國「核心服務」價格難以有效下降的核心原因。

接下來,最政治正確的一句話來了:明確地說,強勁的工資增長是一件好事。但是,為了使工資增長能夠持續,它需要與2%的通脹率相一致。

鮑威爾是想說,你們這些平頭百姓的收入增加太快了,所以造成了現在的核心服務通脹高燒,所以我必須壓制這種趨勢——但在政治話術中,變成了「為了使工資增長能夠持續……」,你要是個美國普通人,聽起來是不是舒服了很多?

接下來,鮑威爾又開始總結性地表功。

經濟活動的增長已經放緩,遠遠低於其長期趨勢,這需要保持。商品生產的瓶頸正在緩解,商品價格通脹似乎也在緩解,這也必須維持下去。住房服務通脹可能會一直上升到明年,但如果新租約的通脹繼續下降,我們將可能看到住房服務通脹在明年晚些時候開始下降。

最後,對於除住房外的核心服務通脹尤為重要的勞動力市場,只顯示出再平衡的初步跡象,工資增長仍然遠遠高於與2%的通脹率長期保持一致的水平。

儘管有一些好轉的跡象,可我們在恢復價格穩定方面還有很長的路要走。貨幣政策對經濟和通貨膨脹的影響具有不確定的滯後性,而且我們迄今為止的快速緊縮政策的全部效果還沒有顯現出來。恢復價格穩定可能需要在一段時間內將政策保持在限制性水平。

歷史警示我們不要過早地放鬆政策,我們將堅持到底,直到大功告成。

你看,我們過去一年的加息已經產生了效果,通貨膨脹在未來必然會被我們控制住,但我們現在可能還需要繼續加息,美聯儲的同事們將「堅定地致力於恢復價格穩定」,你們等著看「滯後性」的數據展現我們的能力就行啦!

以上,就是11月30日鮑威爾講話的主要內容。

在11月底的講話過去半個月之後,12月14日,美聯儲的議息會議決議,我們都已經看到了:

1)聯儲宣布加息50bp,基準利率回到4.25-4.5%的區間,符合市場預期;

2)下調了對2023年的經濟預測,上調了對2023年的失業率、通脹以及核心通脹的預測。

很顯然,議息會議之後,美聯儲的聲明基本上與上次沒有什麼差別,也與11月底鮑威爾的講話完全吻合——如果說有區別,那就是美聯儲委員們的點陣圖,給出了加息終點的基準利率有可能高於5%的傾向。用諸多券商的研報來說:更緩的加息,更高的終點。

實際上,這本來就是鮑威爾11月30日講話中所給出的內容,但市場卻依然把這個當成了新的內容,而且當成了一個市場利空,所以主要大類資產幾乎全部轉向下跌,於是,開始有財經自媒體宣稱:美國將由此陷入衰退,2023年的市場主線,就是看空美股。

想想他們在11月份的時候,都還在堅持認為,美股、港股、A股市場,都還會繼續暴跌,就是不知道該怎麼評論這些觀點,只能說,這些人既不懂美國經濟,也不懂美國股市,就只會動不動「在下一盤大棋」,然後讓全球市場都順著他們的意志走……