【看中國2021年5月10日訊】中國財政部消息,1-3月,累計全國一般公共預算收入57115億元,同比增長24.2%。全國稅收收入48723億元,同比增長24.8%;非稅收入8392億元,同比增長20.7%。

土地和房地產相關稅收中,契稅2038億元,同比增長68.2%;土地增值稅2060億元,同比增長40.5%;房產稅551億元,同比下降9%;耕地佔用稅295億元,同比下降0.5%;城鎮土地使用稅393億元,同比下降16.9%。五項累計同比增長52.09%。

此外,1-3月,累計全國政府性基金預算(一般公共預算收入之外的另一項收入)收入18605億元,同比增長47.9%。其中,國有土地使用權出讓收入16467億元,同比增長48.1%。

2021年一季度,名義GDP增速21.2%。一季度,與土地和房地產有關的稅收和政府賣地收入,雙雙超過名義GDP增速兩倍以上。

關鍵時刻,還得房子挑大樑……

1 投資才是王道

2008年之後,全球經濟的一個最大的特點就是政府主導經濟,經濟發展模式是自上而下的。政府主導模式的區別無非是積極貨幣為主(央行印鈔)還是積極財政為主(政府投資)。

一個自上而下的經濟,無論是(央行印鈔)金融資源分配,還是(政府投資)權利背後的陰影,都會改變分配關係,都會讓收入集中於上游,而末端收入很難得到提升。

末端收入萎靡,需求不振,如何拉動經濟?

收入不夠,借債來湊;需求不足,投資上陣。央行工作論文指出,拉動經濟增長,投資才是王道。

如何刺激投資?

1)裁判直接下場,政府直接投資。

2)風口上牛都會飛,當股價飆漲時,不盈利的企業可以通過上市套現獲得收益,這會誘惑企業加大投資。

3)大殺器,房地產。

政府直接投資所產生的需求,可以通過倍數效應刺激上游企業借債加大投資,但很難吸引居民借債投資;股價上漲可以吸引企業借債投資,但也很難吸引居民借債投資;只有房地產,才可以同時刺激居民(買房屬於投資而非消費)和企業借債投資。

房地產,才是刺激經濟的核武器。

2 賣地飢渴症

地方政府土地依賴的形成既有歷史原因,也有現實誘惑。

1)80年代,地方和中央採用包稅制,一些地方截留經濟發展成果,導致中央財政陷入危機,期間還發生過兩次中央向地方借錢,每次大概都是二三十億。中央財政不足也加大了赤字貨幣化問題,財政有缺口時濫印鈔票來補充,導致80年代末90年代初高通脹問題頻頻發生。為解決中央財政問題,分稅制改革應時而生。在進行分稅制改革時,中央為了掌握資金在不同地區之間的調度,也為了加強中央集權,在劃分中央稅和地方稅時,中央要求獲得比事權更大的財權。由此導致地方事權與財權的不匹配,賣地收入成為地方政府彌補收入不足的重要手段。

2)地方官員的重要考核手段之一就是以GDP論英雄,賣地就有收入,有收入就有投資能力,有投資就可以拉動地區GDP,有GDP就有利於政績考核。如何把地賣出更多的收入≈政績考核。

地方賣地飢渴症,是地產經濟形成的根本原因。

從一季度賣地收入同比增長近半來看,賣地飢渴症還在繼續……

3 印鈔推波助瀾

2008年之後,全球都在大印鈔。由於美國次貸危機剛剛爆破,美國居民對房產投資心有餘悸,資金流入股市,美國股市上漲刺激企業加大投資拉動經濟。

而中國股市歷史問題較多,股市對投資者的保護也不到位,造假很少受到懲罰,這刺激資金持續流入房市,又與地方政府賣地飢渴症一拍即合,持續至今。

就拉動經濟來說,無論投資還是消費,都會體現在淨現金流增加上。從現金流來說,只有當新增借債超過還本付息時,淨現金流才會增加,才會刺激經濟增長;從宏觀來說,只有央行加大力度去刺激新增借債時,新增借債才能超過還本付息,才能刺激經濟增長;從拉動手段來說,只有房產經濟,才能刺激居民和企業同時狂加槓桿,才能很輕鬆的讓新增借債超過還本付息,才能輕鬆完成設定好的高經濟增速目標。

2008年之後,印鈔推動下,地產經濟一直是拉動中國經濟維持高增長的主要力量。

4 受氣包的宿命

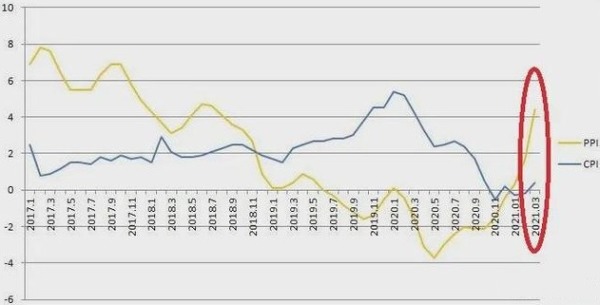

從PPI和CPI來看,PPI代表了上游企業,CPI代表了終端需求,銜接兩者的是下游企業。

PPI(上游)劇烈上漲,而CPI嚴重滯後(下圖)。這種現象出現的唯一原因就是下游產能過剩。上游供給比較集中(有壟斷性),下游印鈔保產能(對上游來說有需求),於是上游漲價;下游產能過剩,居民需求萎靡,下游漲價困難。

PPI(上游)劇烈上漲,而CPI嚴重滯後,形成剪刀差(作者博客)

上游企業漲價潮,下游企業虧損潮。下游一旦漲價,還得招人罵,下游就是個受氣包。

對於地產來說,賣地一方(政府)是上游,房價代表著終端需求,銜接兩者的是房地產企業。土地供應集中在地方政府手中(有壟斷性),土地上漲;終端賣房價格受到政策調控,嚴控漲價。

對實體來說,下游企業是受氣包;對於地產來說,房地產企業是受氣包;當麵粉貴過麵包時,受氣包們的出路無非是:

1)指望麵粉跌價,成本下降。

2)貨幣寬鬆,可以借債續命。

3)不管不顧,直接漲價。對於實體下游來說,漲價會湮滅需求,實體企業更難漲價。而對於房產這種金融性資產來說,漲價才會創造需求,房企更傾向於不管不顧直接漲價。2020年至今,雖然房價調控一再加強,但一線城市學區房炒作此起彼伏。

上游土地供應和終端房產價格,都受政府調控。讓土地漲卻不讓房價漲,房地產企業陷入泥沼;房價一旦上漲,房地產企業還得挨罵——

受氣包的宿命。

5 取消出口退稅對地產經濟的意義

中國財政部、稅務總局也在28日發布《關於取消部分鋼鐵產品出口退稅的公告》,明確自2021年5月1日起,146項鋼鐵相關產品取消出口退稅。不鏽鋼等產品退稅率由13%降至0%。

減少鋼鐵類出口退稅對於房產的影響來說;

1)鋼鐵產品與地產經濟關聯度較大,減少出口退稅有利於壓制國內鋼鐵價格,從而降低一點麵粉的成本。反過來說,當麵包價格不變時,鋼鐵價格降低會更有利於土地價格上漲。

2)出口退稅下降,可以減少政府赤字,從而減輕土地供應壓力,有利於價房可持續(政府角度來看,當財政缺口很大時,有壓力多賣地,這不利於房價的可持續)。

3)抑制以大宗資源為原料的商品出口,有利於壓低通脹,留出貨幣政策空間,以貨幣政策支撐房價。4月21日,筆者自邏輯出發認為中國可能會限制以大宗資源為原料的商品出口,5月1日,減少鋼鐵類產品出口退稅(即減少以鋼鐵為原料的商品出口)政策落地。

單從直接影響來看(從多重反饋影響來看未必如此),取消鋼鐵類出口退稅,有利於房產經濟。

當槓桿率高企時,或許有且只有房產經濟,才能繼續刺激居民和企業加槓桿,推動新增借債超過還本付息,拉動經濟增長。

關鍵時刻,還是只有房子才能挑大樑。

小結:一個問題是,買房的潛力源於儲蓄、收入和借貸。

在之前,改開以來高速經濟增長積累了幾代人的儲蓄可以被挖掘用於買房,而現在卻成了負債纍纍。靠更多的負債去挖掘買房潛力,只會增加更多的債務和利息。而更多的負債和利息,會吃掉後面30年的消費潛力。

日本為何會失去20年?……