【看中國2021年3月8日訊】在習慣了美聯儲擦屁股之後,市場就像個被慣壞了的孩子,稍不如意就會撒潑打滾。

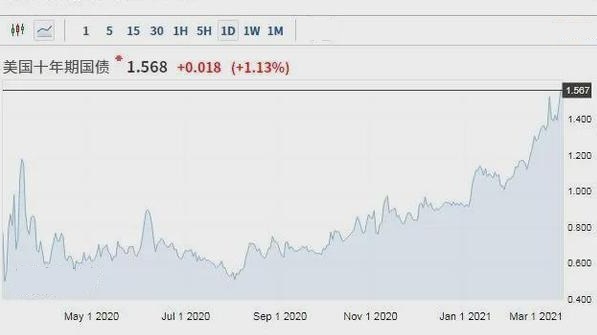

3月3日,在鮑威爾作出「耐心」表態後,沒有任何意外,市場躺了。十年期美債收益率再次突破1.5%,股、債、商盡皆暴跌。

過去一年來美國十年期國債收益率概覽(網路圖片)

或許,這也算不上市場在撒潑打滾。現在的市場就像一個病人插滿了管子但硬被人扶著端坐在床上,表面看起來一切都好,但只要背後扶住它的那隻手力道稍弱,市場就會重新躺倒。

難題,拋給了那只不安分的手:是拼盡全力繼續扶著?還是眼睜睜的看著市場躺倒?

1 難題

不讓市場躺倒的關鍵因素就是流動性,流動性可以推高資產泡沫,產生正向財富效應,激發經濟信心,給投資畫大餅。總之,流動性,可以扶住病人不躺倒。

但問題是,要是放水就能解決一切經濟問題,那這個世界上還有經濟問題嗎?

流動性可以扶住市場不躺倒,卻也可以推高商品價格,推高通脹預期。一旦有了通脹預期,美債就會被拋售,這又會推高美債收益率,十年美債收益率作為市場定價之錨,其收益率走高會影響市場流動性反轉。這時候越是放水,流動性越會短缺。

放水會造成流動性短缺,不放水也會流動性短缺。氾濫放水所必將遭遇的終極難題——流動性陷阱。

2 扭曲操作3.0?

那麼,美聯儲彈盡糧絕了嗎?

從過去來看,面臨這種棘手的局面時,美聯儲會進行收益率曲線控制,進行扭曲操作。什麼是扭曲操作?同時賣出短期債券,買入長期債券。

扭曲操作好處有三點(美聯儲官員自傳中披露):

1)不增加新的流動性釋放,可以緩解流動性陷阱問題。

2)匯率對短期利率敏感,抬高短期利率會有利於匯率穩定。

3)投資對長期利率敏感,壓制長期利率會有利於經濟復甦。

嗨,以上其實都是吹牛皮。

扭曲操作本質上其實就是吹個牛皮給市場聽聽,市場要是信了,短期支撐下信心。市場要是不信,毛用沒有一點。

回看前兩輪扭曲操作。

第一輪扭曲操作發生在1961年,當時聯儲局購入以五年期為主的40億美元長期美國國債,同時賣出短期美債。初步設想是(賣出短期債券)抬高短期利率減少黃金儲備流失。同時壓低長期利率,希望能刺激美國經濟。但黃金儲備照樣流失,成效幾乎沒有。

第二輪扭曲操作發生在2011-2012年,美聯儲宣布推出4000億美元的扭曲操作,後又增加了約2670億美元。2011年背景跟2021年差不多,油銅飆升,美聯儲既顧慮流動性釋放推高通脹預期,又希望能壓低長端利率,以提振股市刺激經濟。

表面上看第二輪本輪扭曲操作效果似乎不錯,十年期美債收益率從超過3%降至2%左右,短端美債收益率也基本穩定。但實際上,長端美債收益率穩定下降的主要原因並非源自扭曲操作,而是源於中國影響。

2011年中國連續大放水之後,CPI高燒不退,全年均值達到5.4%。高企的通脹迫使中國在2011年多次加息,中國是大宗商品的主要需求方,受中國加息(商品需求下降預期)影響,油銅價格大幅下挫,影響全球通脹預期下降,即算沒有扭曲操作,油銅下降也會壓低長端美債收益率。所以,長端美債收益率下降其實跟美聯儲扭曲操作關聯不大。

扭曲操作的作用不大的原因其實也很好理解,價格就是個貨幣現象,貨幣量不變化,價格能有什麼大的變化?就像是一邊M2狂飆,一邊控制房價,難道房價就不漲了?

扭曲操作其實就是個心理安慰,死馬當活馬醫,有沒有用姑且試上一試。

3 輪動——商品長牛

之前已經提過,主權債務很難違約,所以也沒辦法進行債務重置,主權債務(本幣)基本上只能以通脹減記。通脹起來了,主權債務就相當於減少了嘛!

根據美國財政部網站的數據,截至當地時間2021年3月1日,美國國債首次超過28萬億美元大關。這麼多的主權債務,未來以通脹減記債務是必然的,長期通脹趨勢其實已經是非常明朗的了。

紙幣超發的最終宿命就是惡性通脹。惡性通脹其實早已發生,瘋狂的資產(房股等)泡沫也是一種惡性通脹。

從長期來看,房和股都是經濟的租金,長期會與經濟產出(GDP名義價格)同步,但自2009年至今,納斯達克指數翻了10倍,道瓊斯指數翻了5倍,美國GDP卻只增長1.5倍。

未來如何實現長期走勢上的同步?無非是(房)股下跌,或經濟產出(名義GDP)補漲。

需要提醒的是,名義GDP=實際GDP+通脹,經濟產出補漲既可以通過加速經濟實際增長實現,也可以加速通脹實現。這意味著商品具有極高的補漲空間。只需要一個契機,瘋狂的金融泡沫與瘋狂的物價通脹就將進行板塊輪動,直至實現長期走勢上的同步。

4 恐慌衝擊

從長期來說,商品牛市是確認的,但短期來說,商品仍會遭遇流動性衝擊,導致短熊。

後面或隨時進入恐慌階段。筆者以為這個問題在歷史文章中已經解釋的很清楚了,但仍有讀者追問為什麼後面會有恐慌?

這裡再次解釋一下,現在資產泡沫都是高槓桿吹起來的,還有體量更大槓桿更高的衍生品市場脫離於視線之外。高槓桿之下,資產價格稍微下跌,要麼補保證金要麼爆倉。

補保證金也好,爆倉強平也好,都會賣資產,越好的資產、流動性越強的資產,越可能先賣。差的反正賣不上價,還不如等等看,說不定會起死回生。

槓桿越高賣的越多,資產價格就會一路下跌。潛在買方看到一直跌,反而不敢接手了。槓桿爆倉的更多了,賣壓更高了,潛在買方就更不敢買了,會選擇持幣觀望。這時候流動性就會發生極度短缺,賣什麼資產都無人接手,導致市場極度恐慌。

高流動性所驅動的極度樂觀瘋狂上漲,後面必然跟隨有極度恐慌快速下跌,這是逃不脫的宿命。

恐慌已經越來越近。最近,VIX指數又飆升至相對高位了。

近期VIX恐慌指數期貨日K線走勢圖(網路圖片)

恐慌階段,所有資產都會暴跌。持有現金等待撿漏是最好的選擇。

恐慌階段,所有資產殺跌,通脹預期會受到一定壓制,美聯儲放水空間會有一定程度的釋放,這會有利於流動性恢復。但因為2020年疫情衝擊,基數很低,石油價格目前也才反彈到60美元,下跌空間不足,通脹預期下壓空間並不大。

一旦美聯儲再次加大貨幣投放,恐慌得以緩解,通脹預期會迅速反彈,會推動商品反彈。

5 撿漏?尚早

也有朋友問如何確認恐慌階段結束,何時可以進場撿漏?

在此提醒一下,當前泡沫如此之大,才剛剛進入流動性拐點階段。這段時間,股價下跌的負面財富效應尚未顯露,企業基本面尚未發生變化,股價低會讓很多人誤認為此時已經是投資良機。但實際上,企業基本面會滯後於股價下跌而下跌。這時候會出現股價與基本面循環殺跌,進入自我強化階段。

對比2008年,最起碼在美股腰斬之後,才有比較好的撿漏機會。

當然,如果你將資產配置向抗通脹類商品資產,長期來看問題不大,但短期恐慌階段也可能會發生較大程度的回撤。所以,建議後期個人資產配置應盡量保證30%的現金配置。

【免責聲明】本文只是轉載文章,其認知觀點與看中國網站無關。本網站對文中陳述、觀點判斷保持中立,不對所包含內容的準確性、可靠性或完整性提供任何明示或暗示的保證。讀者請僅作參考,並自行承擔據此進行相關投資操作而產生的全部責任。