從經典定義上來說,貨幣已死,「信用貨幣」根本就不是貨幣!(圖片來源:Fotolia)

【看中國2018年11月17日訊】「雖然從總體來看,能夠削弱王國、公國和共和國的災難難以計數,但最重要的四種災難是戰爭、道德敗壞、貧瘠的土地和貨幣貶值。前面三種災難如此顯而易見,沒有人不知道他們的存在,但是第四種有關貨幣的災難,只有那些最睿智的少數人才會考慮到。因為它不是一次性地,而是逐漸地、以某種隱蔽的方式摧毀一個國家。」——《論貨幣的貶值》,哥白尼

(閱讀本文前,請先閱讀「印鈔這麼多,為什麼沒有通貨膨脹?」一文)

人們在腦海中已經植下信念:我們會越來越富,我們的錢會越來越多。

對於當代政府來說,滿足民眾需求的最好方式,就是央行永不停歇的印鈔,就這麼一直印下去,不斷抬升資產價格,不斷通過「金融創新」創造新的金融資產來供民眾交易,讓整個社會的債務和借貸越來越多,讓民眾看著自己銀行賬戶上的數字越來越大,他們就會認為自己越來越富裕、越來越有錢。

1970年,全球紙幣總量(央行總資產),不到1000億美元;

1980年,這一數字大約是3500億美元;

1990年,這一數字大約是7000億美元;

2000年,這一數字大約是1.5萬億美元;

2008年,這一數字變成了4萬億美元;

今天,這一數字變成30萬億美元。

1970年,全球債券+股票的總市值,大約在3000億美元以內;

1980年,全球債券+股票的總市值,大約在1萬億美元以內;

1990年,這一數字,已經擴張到23萬億美元;

2000年,這個數字是64萬億美元;

2010年,這個數字是139萬億美元;

今天,這個數字是190萬億美元。

1990年以前,人們尚未普遍將房地產視作可交易的大類資產;

今天,全球房地產的總市值已經變為280萬億美元;

更不必說,根據國際清算銀行(BIS)的統計,全球2017年的金融衍生品規模超過500萬億美元……然而,按照當前全球最大幾個經濟體的官方統計,每年都是雷打不動的1-2%的CPI增長,社會根本沒有通脹!

各國央行印了這麼多貨幣,政府說沒有通貨膨脹,就沒有通貨膨脹了麼?

就像中國,從2008年到現在一直都說沒有通貨膨脹,可問題是,大家都知道,房價翻了好幾番,這難道不叫通脹?

美國的股市,2008年以來,也翻了好幾番,這不叫通脹?

……

按照本人一直以來的觀點,真正的通貨膨脹必須把資產價格計入進來,至少也應該包括股市和房地產,而且,資產價格權重還應該遠遠高於日常消費品佔比——因為,人們所擁有的錢,絕大部分被用來購買房產、股票等資產,只有極少一部分才會應用於日常的生活消費。

故意抓住芝麻丟掉西瓜,只揪住人們花錢佔比很少的日常消費品來計算通脹,然後,還大肆宣揚沒有通脹,這手段,我溜溜的服。

即便是這個CPI,各國政府還要進行操縱,以便讓它看起來更小。

拿燈塔國來說,1980年以來,政府不斷的修改CPI的統計辦法,每一次都是為了讓通脹指數看起來更小一些——按照其1980年公布的通脹指數計算方式,今天的美國通脹絕非如此水平。

有個叫做SGS的網站,把這兩種方式統計出來的CPI指數差異做圖對比(紅線為不斷調整後的官方數據,藍線為SGS根據1980年的方法得出的數據)。

美國消費者通脹指數變化圖(資料來源:ShadowStats.com)

燈塔國都如此,其他政府更是變本加厲的造假,如委內瑞拉、阿根廷等。

有人問了,既然印鈔就像吸毒,那麼就意味著政府會一直持續不斷的印下去,變成10年前的辛巴威和今天的委內瑞拉?

不會的。

政府通常不會這麼極端。

儘管說,從10年以上的期限看,政府從不會停止印鈔步伐,但正如吸毒的人在理智的時候,會階段性的嘗試戒毒一樣,在眼看貨幣就要出問題的時候,政府和央行也會階段性的踩剎車,嘗試停止或縮減印鈔規模。

比方現在。

美聯儲大規模印鈔最早,退出印鈔也最早,2014年就退出QE,資產負債表規模基本不再增長,2017年第四季度更是開始其縮減資產負債表的進程,目前其資產負債表已經由頂峰時期的4.5萬億美元已經下降至4.2萬億美元。

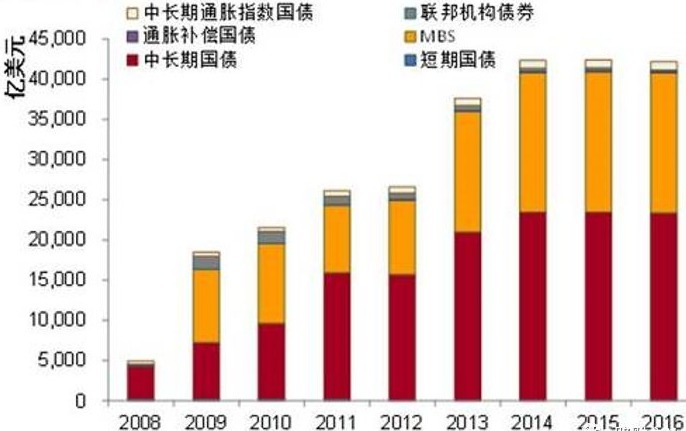

下面的圖分別是2008-2016年美聯儲持有證券資產構成(不包含黃金)和2017年底以來美聯儲減少印鈔的計畫——資產負債表收縮。

2008-2016年美聯儲持有證券資產構成情況(不包含黃金)(資料來源:美聯儲)

2017年底以來美聯儲減少印鈔的計畫——資產負債表收縮(資料來源:Wind)

2018年,歐央行也給出逐步縮減乃至停止大放水的計畫:

2015年1月-2017年12月,歐央行每月印鈔600億歐元;

2018年1-9月,歐央行每月印鈔減少到300億歐元;

2018年10-12月,歐央行每月印鈔減少到150億歐元。

2019年起,歐央行停止大規模QE。

日本央行也發出了調整QE的信號。

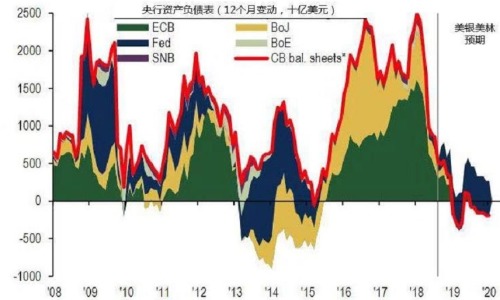

下圖即為美銀美林製作的全球5大央行(美聯儲、歐央行、日本央行、英格蘭央行、瑞士央行)2008年至2020年央行資產負債表變動情況(2018年之後的為估計)。

全球5大央行——美聯儲、歐央行、日本央行、英格蘭央行、瑞士央行——2008年至2020年央行資產負債表變動情況

(2018年之後的為估計數據。資料來源:美國銀行美林證券)

又能刺激經濟,又能增強政府權力,還不會發生通脹——

大規模印鈔這麼好,為什麼不持續下去呢?

這就要說到信用貨幣產生和消失的過程——信用貨幣,其產生根源並非什麼商品或者服務,而是債務、是借貸(抵押品是各種各樣的債券),必須有人借貸、形成債務憑證,然後才能以這些債務憑證為依據發行貨幣。

借貸創造貨幣;

清償消滅貨幣。

如果央行想要繼續印鈔,很簡單,必須有更多的人來借貸,而且這個借貸必須是在擁有償還能力的基礎上(沒有償還能力的借貸,就完全是騙局了),只要能夠確保償還債務,當代銀行體系製造金錢的能力絕對是無限的……

可問題在於——

首先,某個社會群體所能承受的債務,是有極限的。

樹不能漲到天上去,債務也總有極限,政府債務也許可以直接通過印鈔解決,但對企業和居民來說,當他們的收入不足以償付債務本金和利息的時候,債務極限就到了,沒有新增加的可靠信貸和債務,銀行沒有擔保品抵押給央行,傳導到央行這裡,就是印鈔不得不停止。

其次,金融市場對資產價格的追求總是超越當前信貸規模。

過去幾十年的經驗顯示,每當遇到資產價格下跌,因為擔心「系統性風險」,人們賭央行一定會救市,一次又一次,央行確實救市了,由此導致了資產價格不斷攀升,市場參與者對於金融資產價格的追求也越來越高(如美國的股市和中國的房價),以央行為首的整個金融體系的道德誠信正在崩塌。

最後,資產泡沫對人們的心理影響太大,這讓整個社會陷入不穩定之中。

大家都知道,在過去的10年裡,辛勤工作、誠實勞動很難獲得回報,而將槓桿加到極致,空手套白狼的虛假欺騙行為卻在資本市場(股票、房地產和債券)獲得了難以想像的巨額財富,這刺痛了絕大多數人的生存尊嚴,這種生存尊嚴問題會導致社會群體矛盾激化,進而讓整個社會陷入不穩定——當前,全世界各種民粹主義和極端主義的崛起,就是一個證明。

總之,再這麼印下去,建立在信用流沙之上的當代金融體系,很快會再次經歷類似於2008年的全球性的信用冰凍和金融危機(本質上是信用危機)。

於是,央行們似乎不約而同的決定,逐漸停止大規模印鈔。

於是,全球的主流資產價格很可能在2019年面臨新一輪下跌。

世界上的商品和服務是如此稀缺,央行們於是點紙成金,供世人爭奪。

通過憑空製造出信用膨脹或緊縮的概念,央行們把全球的資產價格攪拌得風起雲湧,將上漲和下跌推升至極端。而芸芸眾生則熱衷於資產買賣,拼著生命也要把賬戶裡的數字賣來賣去,期望數字變得越來越大,一直大到所謂的「財務自由」,然後不用參與任何實際勞作,靠著別人的供養和服務而自由生活。

電影《了不起的蓋茨比》中,小李子拿著金色香檳微笑著,遠處是金光閃閃的煙火,下面是紙醉金迷的奢華宴會,蓋茨比心滿意足的看著眾人艷羨於自己,這讓他感覺到自己浮在芸芸眾生之上——雖然,得不到黛西愛情的他,在靈魂上充滿了空虛和無奈。

信用貨幣時代,貸款買房、信用購車、分期消費等各色金融工具,更是將人的物質慾望刺激到極致,揮金如土的浮華生活成了成了每一個人的追求,而滿足這個虛榮心竟然是如此簡單:只要我銀行賬戶裡的數字遠超別人就行了。

伴隨著債務的膨脹和收縮,資產價格隨之暴漲暴跌,各國政府的信用數字都在持續大躍進,而極少數人用去了信貸擴張的絕大多部分額度,享受了絕大部分資產價格上漲的利益,這意味著體制在鼓勵一部分人合法搶劫大部分人的財富——這才是當代金融體系真正無法治癒的癌症!

很多銀行賬戶上有巨額數字的人,以為自己是上帝——他們不知道,在信用貨幣體系裡,只有政府和央行是「真上帝」。

至於供養當代政府及金融體系的芸芸眾生,卻因為對金錢的貪婪而變身罪人,君不見很多金融精英恬不知恥地說——「窮,本身就是道德低下的象徵!」

如果不參與大類資產買賣遊戲,普通人辛勤勞動所得的財富,注定會被央行的點紙成金大法逐漸蠶食到僅留殘渣,一生辛苦卻一無所得。

如果參與資產買賣,除非你與央行和政府有著千絲萬縷的關係並且善於利用這種信息的不對等,否則你將很難洞察央行和政府的動機,一入場,你就是這個負和遊戲(因為金融系統會從中抽水)中注定被割的韭菜,並以被掠奪作為最終結局。

——總之,點紙成金的時代,參與不參與,每個人都無路可逃。

要知道,歷史以來,貨幣的經典定義很簡單:

1)商品和服務的交換媒介;

2)財富儲存的載體。

這也是貨幣最起碼的兩項功能,其中第一條依托於第二條而存在。

在當代政府和央行們的操縱之下,貨幣的第二種功能已經基本喪失,誰如果還把央行發行的貨幣(無論是數字還是紙幣)當作財富儲存載體,我們都會認為這人是個大傻逼——財富儲存的載體,已經被成功的轉移到政府所刻意鼓吹的房產、股票和債券之上。

可我們有沒有想過——

當你去購買食物的時候,1公斤所代表的實際重量,隨時都在變化;

當你去購買布料的時候,1尺所代表的實際長度,隨時都在變化;

當你去購買房子的時候,1平米所代表的實際面積,隨時都在變化;

……

如果,你去出售或購買東西的時候,1元錢的價值在不斷變動呢?

現在,信用貨幣本身的價值,恰恰是整個社會的價值不穩定之源!

廟堂之外,人們傳統所認定的財富儲存載體——黃金白銀,在政府和央行持續近40年的打壓之下,變成了人們所認定的「超爛的投資品種」,特別是2017年底美聯儲縮表以來,黃金白銀一路走熊;2009年新出現的比特幣,在經歷2013年和2017年的兩次輝煌之後,目前也陷入沉寂,好像,全天下現在只有央行憑空製造的數字,特別是數字美元,才是人類最有價值的東西。

人們似乎忘了,半個世紀之前(1968年),1個美元價值0.88866克黃金;而今天的1美元價值只有0.02592克黃金。

——相比50年前,美元貶值了97%以上。

即便按照美國政府公布的CPI指數,50年來美元價值也貶去了80%。

這就是美元的財富存儲功能!

基本喪失了「財富載體」功能的紙幣,只能是階段性的充當商品和服務的交換媒介,所有人也都在內心默認,這種交換媒介未來是會緩慢貶值的,因為價值基礎的變動,每隔一段時間,我們都需要各自調整商品的售價和買價,所有的交易就這樣始終處在顫巍巍的平衡之中……

500年前,因提出「日心說」而成為當代科學奠基人的哥白尼,就認真考慮過這個問題:「貨幣,……,它是價值的計量單位,所以必須保持一個固定不變的標準,否則公共秩序必然會被擾亂,買家和賣家就會以很多種方式受騙,就好像碼、蒲式耳或者磅這些計量單位不是固定不變的一樣。」

以前的時代,貨幣是實實在在的商品,是可以信賴的實物,是確定其唯一存在某個地方的某種東西,而今天的貨幣,卻95%以上都是到處流動的數字,是可以同時屬於N個人的數字——它不是依賴於社會現實而產生,而是伴隨著人的無限慾望和無窮借貸而產生,隨著債務規模的暴漲,貨幣統計上表現出來的數字也飆升到了難以想像的規模。

從經典定義上來說,貨幣已死,「信用貨幣」根本就不是貨幣!

黑格爾說過:「人類從歷史中學到的唯一教訓,就是人類從不汲取歷史的教訓!」

說到底,在我們這個全新的時代裡,喪失了財富儲存功能,只能階段性充當交換媒介的貨幣,只不過是政府和央行手裡點紙成金驅使世人的信用權杖,是央行賬戶裡不斷變換且可以隨意製造的阿拉伯數字,是增減債務刺激慾望和脹縮信貸掌控社會的有效技術……你可以稱它叫「信貸」,也可以稱它叫「信用」,也可以叫它「債務」,反正它就是「空氣一樣的數字」。

這樣的「貨幣」,如果不每隔十年八年引發一次大型金融危機,那才叫個奇了怪!

我相信,它不得善終。